« Ils ne savaient pas que c’était impossible, alors ils l’ont fait. » (Mark Twain).

Se fera-t-elle, ne se fera-t-elle pas ? Au début de l'été, le 5 juillet 2018, le gouvernement avait déjà décidé d'exclure de la réforme les revenus des 250 000 employés de maison recrutés par les particuliers. Mais pour l'instant, tout est organisé pour que cette grande réforme se fasse dans quatre mois : le prélèvement à la source de l'impôt sur le revenu. Le Président de la République Emmanuel Macron a déclaré le 30 août 2018 à Helsinki qu'il voulait faire cette réforme mais laissait toutefois entendre qu'il ne la mènerait peut-être pas jusqu'au bout, contrairement aux déclarations la veille du Ministre des Comptes publics Gérald Darmanin.

Ses mots exacts, très ambigus, ont été : « J'ai plutôt l'intention de conduire cette réforme à son terme. J'ai demandé au ministre de répondre aux questions qui se posent, avant de donner une directive finale. Je veux voir en détails ce que ça veut dire pour chaque salarié. J'attends des réponses précises. ». Cependant, la plupart des entreprises ont déjà investi pour ce changement qui ne peut pas se faire en quelques semaines. Les coûts estimés sont importants : 140 à 150 millions d'euros pour l'administration fiscale, plus de 4 millions d'euros pour la campagne de communication ...et 320 millions et 1,2 milliard d'euros pour les entreprises ! De quoi s'agit-il précisément ?

Les dernières déclarations des revenus 2017 en ligne ont été bouclées le mardi 5 juin 2018 à minuit. Bientôt, les contribuables français vont basculer dans l’inconnu. En effet, l’année 2018 sera une année révolutionnaire. L’impôt sur le revenu, actuellement calculé sur son avis d’imposition envoyé en août ou septembre de l’année suivant le 31 décembre de l’année de référence, était jusqu’à maintenant payable soit en trois tiers (deux le 15 février et le 15 mai reprenant le calcul de l’année précédente et un troisième tiers avec réajustement éventuel le 15 septembre) soit en dix mensualisations avec prélèvement sur un compte bancaire.

À partir du 1er janvier 2019, les Français paieront leur impôt sur le revenu en temps réel, c’est-à-dire en même temps qu’ils reçoivent leurs revenus. Il faut bien faire remarquer que c’est une véritable révolution à Bercy. Non pour les fonctionnaires des finances mais pour les contribuables et leurs employeurs. C’est le prélèvement à la source.

1. Historique

Passons rapidement sur l’historique. Ce type de perception est un véritable serpent de mer qui hante le Ministère des Finances depuis longtemps. Si politiquement il était difficile de le mettre en place sous le gouvernement de Lionel Jospin qui ne voulait faire aucune réforme qui fâche (par exemple : pas de réforme des retraites), dans la perspective de l’élection présidentielle de 2002, le ministère s’est quand mis en ordre de bataille.

Cela a coûté une démission, celle du maladroit Christian Sautter, très contesté par les syndicats du ministère. Mais finalement, la réforme d’optimisation des finances publiques a été amorcée avec le principe plus pragmatique de "l’interlocuteur fiscal unique", par Laurent Fabius, lorsqu’il était Ministre de l’Économie et des Finances. Cela a abouti à une informatisation des services fiscaux très performante et surtout, à la fusion des deux directions historiques, la direction générale de la comptabilité publique (appelée le Trésor public) et la direction générale des impôts en direction générale des finances publiques, décidée au conseil des ministres du 20 juin 2007 (présidé par Nicolas Sarkozy) et rendue effective le 3 avril 2008 (décret n°2008-310). C’était une véritable révolution puisque la tradition fiscale française qui remonte à une ordonnance de janvier 1320 voulait séparer les agents qui s’occupaient de l’assiette et ceux qui s’occupaient du recouvrement.

Puis, une loi de programmation sur les lois de finances (LOLF) a commencé à amorcer l’évaluation des politiques publiques dans le but d’optimiser au maximum les dépenses publiques (il y a eu donc beaucoup d’efforts réalisés en une quinzaine d’années, c’est pour cela qu’il est difficile de réduire encore drastiquement les dépenses publiques sans trancher dans les principales dépenses, à savoir l’aide sociale, d’où le débat actuel, à mon avis, très mal engagé par le gouvernement).

Le sujet du prélèvement à la source est revenu juste avant l’élection présidentielle de 2007 avec la remise d’un rapport sur le sujet le 27 mars 2007, puis… en plein milieu du quinquennat de François Hollande. Alors que Manuel Valls, dans la perspective de conquérir le Parti socialiste pour 2017 ou 2022, voulait donner des gages aux "frondeurs", lors du congrès de Poitiers, en juin 2015, la seule concession qu’il leur a faite, c’était justement le prélèvement à la source. Le Ministre des Finances Michel Sapin et son Ministre délégué au Budget Christian Eckert ont alors tout fait pour rendre irréversible cette mesure avant le début du quinquennat suivant. La mesure aurait dû s’appliquer à partir du 1er janvier 2018. Quand Édouard Philippe est arrivé à Matignon, l’une de ses premières décisions a été de repousser d’un an la mise en vigueur pour laisser le temps aux entreprises et organismes payeurs (notamment les caisses de retraites) de se préparer à cette mesure (on aurait pu aussi imaginer un enterrement de première classe).

Comme on le voit, ce n’est pas une mesure de droite ni de gauche, mais une mesure plutôt d’optimisation fiscale : le fisc fait sous-traiter la perception de l’impôt par les employeurs. Ce qui leur coûtera plusieurs centaines de millions d'euros en tout.

2. Mode d’emploi

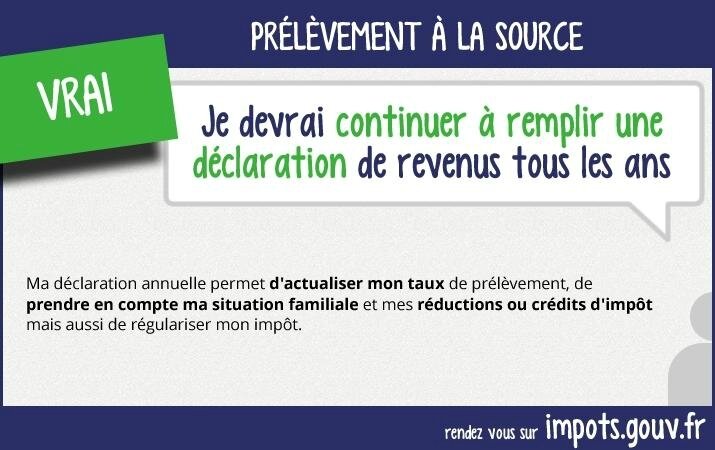

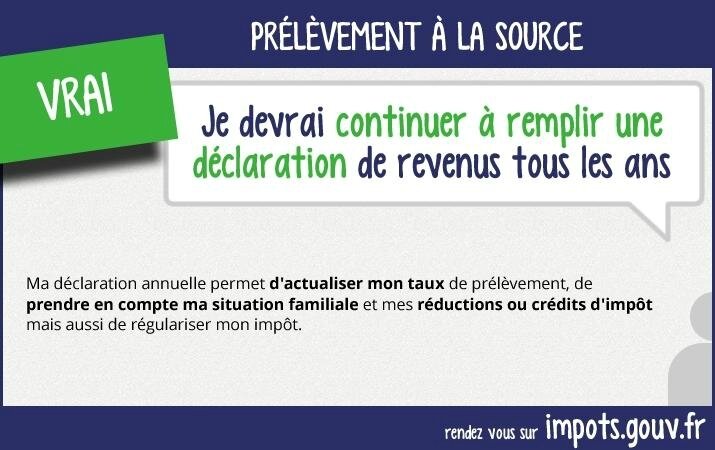

Comment cela va-t-il faire ? Déjà, il faut préciser que l’impôt payé sera celui de l’année en cours et pas celui de l’année passée. Malgré cela, cela ne supprimera pas la corvée de la déclaration des revenus qui aura pour but d’ajuster ensuite le solde final dans l’année.

Concrètement, du point de vue des contribuables ordinaires, c’est-à-dire par exemple, d’un salarié qui aurait déjà opté pour la mensualisation, cela va peu changer si ce n’est que la somme sera prélevée en amont de son salaire. En clair, une ligne supplémentaire sera inscrite sur le fiche de paie pour intégrer l’impôt sur le revenu.

Le problème pratique, c’est que l’impôt sur le revenu est à taux progressif et donc variable, et pas forcément en fonction de la rémunération du salarié puisque sa situation fiscale dépend de celle de son foyer. Pour un couple dont les deux membres ont des revenus très différents, le taux global d’imposition ne sera pas nécessairement le même que pour un célibataire avec le même salaire.

La première difficulté, c’est donc qu’il faut que les employeurs connaissent ce taux pour chaque employé. Ce taux est transmis par le fisc et pas par le salarié. À charge au salarié de choisir ce taux entre trois taux particuliers, et cela avant le 15 septembre 2018 : soit le taux global du ménage (taux pris par défaut par l’administration fiscale), soit le taux individualisé en cas de revenus très différents au sein du ménage, soit le taux neutre (directement en rapport avec le seul salaire que l’employeur verse).

Cette dernière possibilité permet ainsi à un salarié qui a un conjoint à salaire confortable de pouvoir rester discret sur son niveau de vie, dans la perspective, par exemple, d’une négociation salariale. C’est une possibilité de confidentialité entre l’employeur et l’employé.

Attention néanmoins, car si le salarié opte pour le taux neutre, c’est généralement pour ne pas transmettre le taux réel qui est forcément supérieur (sinon, il n’a pas de raison de vouloir payer par avance plus d’impôts que nécessaire). Cela signifie que tous les mois, de sa propre initiative, le salarié devra payer au fisc la différence entre le taux moyen et le taux neutre. Donc, appliquer cette possibilité de confidentialité va être une véritable usine à gaz pour le contribuable qui, s’il ne paie pas assez, se verra devoir en plus des pénalités… ce qui peut doublement le dissuader de l’utilisation de ce taux neutre.

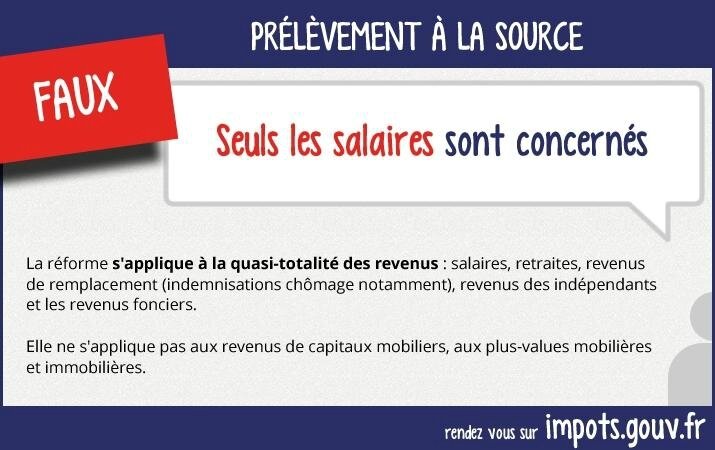

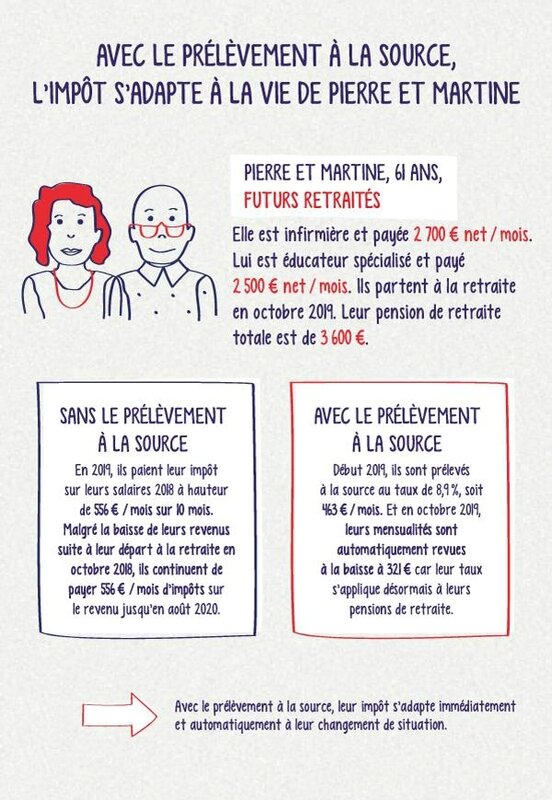

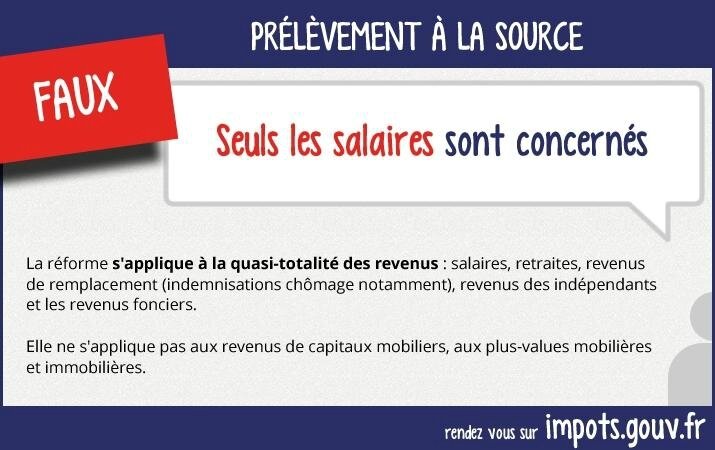

Je parle d’employeur, mais cela peut être aussi les caisses de retraites pour les retraités, ou tout autre organisme qui rémunère d’une manière ou d’une autre (les indemnités chômage par exemple).

Il est parfois des cas où le revenu n’a pas d’organisme qui le verse. C’est le cas des revenus locatifs : les baux sont des contrats entre particuliers (sauf les baux commerciaux) et par conséquent, le locataire (celui qui paie le loyer) ne peut pas envoyer une partie de ce loyer au fisc. C’est donc à la charge du bailleur de verser tous les mois un acompte correspondant à ces revenus locatifs. Là encore, si la situation de revenus locatifs n’a pas variée par rapport à l’année précédente, le site merveilleux des impôts (impots.gouv.fr) indique quel est le montant mensuel (voire trimestriel s’il est assez faible) à payer hors prélèvement à la source. Là encore, cela rend plus compliqué qu’auparavant le paiement de l’impôt sur le revenu. En fait, cela s’apparente presque, appliqué au particulier, au paiement de la TVA.

3. Confidentialité des données personnelles

Le premier point délicat dans la mise en œuvre du prélèvement à la source est la confidentialité des données personnelles. En effet, en transmettant le taux d’imposition moyen à l’employeur, les services fiscaux lui donnent une information importante.

Comme je l’ai indiqué plus haut, il y a un moyen de préserver cette information confidentielle en appliquant à son salaire le taux neutre. Mais comme je l’ai précisé, c’est aux risques et périls du contribuable puisqu’il devra alors payer la différence d’impôts tous les mois avec ses propres calculs. La moindre erreur sera alors sanctionnée d’une pénalité.

Ce qui signifie en pratique que cette parade sur la confidentialité est assez "bidon", soit son utilisation est téméraire, soit elle est réservée aux ménages ayant la capacité financière de rémunérer un conseiller fiscal.

Cependant, est-ce vraiment si grave que l’employeur connaisse le taux d’imposition réel ? Après tout, l’employeur connaît déjà des informations confidentielles nombreuses sur ses employés, ne serait-ce que son numéro de sécurité sociale, sa situation familiale, son état-civil, etc.

Par ailleurs, le problème de confidentialité ne se conçoit que dans les petites structures. Les grosses structures sont souvent impersonnelles et gèrent trop d’informations pour pouvoir les instrumentaliser de manière individualisée (le supérieur n+1 n’a pas a priori accès aux informations personnelles de ses collaborateurs). Quant aux petites structures, en général, elles sous-traitent la paie à des entreprises extérieures, des cabinets d’expertise comptable, etc. qui, eux, n’ont aucune raison de vouloir utiliser leurs données en dehors du cadre du prélèvement à la source.

Il reste que le versement de l’impôt sur le revenu sera visible sur une ligne du bulletin de salaire. Cela signifie qu’en dehors des banques qui connaissent de toute façon la situation fiscale de leurs clients, tout organisme ou particulier qui lira un bulletin de salaire sera informé du niveau fiscal de la personne en question (je pense notamment aux bâilleurs).

4. L’année fiscale 2018 sera-t-elle une année blanche ?

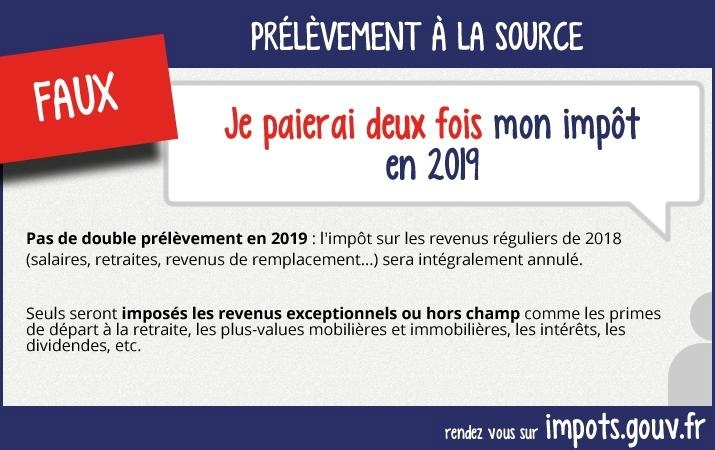

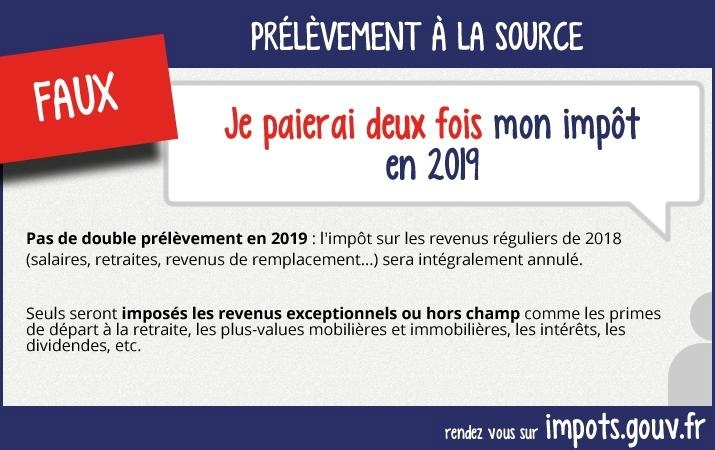

Avec le système actuel, on paie durant l’année 2018 l’impôt calculé sur les revenus 2017. Avec le prélèvement à la source, on paie durant l’année 2019 l’impôt calculé sur les revenus 2019. En toute logique, comme tous les revenus de toutes les années sont imposables, la première année de la mise en application du prélèvement à la source, l’État devrait percevoir un double impôt : l’année 2019 pour les revenus 2018 et 2019.

Évidemment, ce serait très préjudiciable pour les contribuables (pourtant redevable des impôts des revenus autant 2018 que 2019), et donc pour la consommation et la situation économique en général. Ce serait d’ailleurs la manière (très ponctuelle) de combler les déficits ! Mais dans ce cas d’année à double imposition, il y aurait une révolution ! et dégradation de la situation économique par effondrement de la demande.

Donc, dans sa grande générosité, l’État fait "grâce" de l’imposition sur les revenus 2018. On pourrait donc imaginer qu’il faudrait avoir de gros revenus en 2018, quitte à réduire la voilure en 2019, pour éviter une trop forte imposition. Là encore, ce n’est pas si simple que cela. D’une part, en mai 2019, le contribuable devra quand même remplir sa déclaration de revenus 2018, et lorsqu’il y a des différences de situation entre 2017 et 2018 et même (on ne le saura qu’en 2020), entre 2018 et 2019, il y aura un "lissage" effectué par l’administration fiscale. De même, les réductions d’impôt pour les dons et autres resteront appliquées, même ceux versés en 2018 (heureusement pour tout le tissu associatif).

Ainsi, de fortes indemnités de licenciement ou de départ à la retraite reçues en 2018 seront comptabilisées malgré tout. Il y aura toute une réglementation pour dire si ce sont des revenus exceptionnels ou une évolution normale des revenus (augmentation, promotion, etc.) que le contribuable devra indiquer (les appréciations risquent d’être très peu objectives par rapport à certaines situations particulières).

C’est à cause de cette possibilité de "lissage" qu’on ne veut pas parler d’année blanche, terme qui sous-tendrait que les revenus reçus en 2018 compteraient fiscalement pour du beurre (il ne faut pas rêver quand même !).

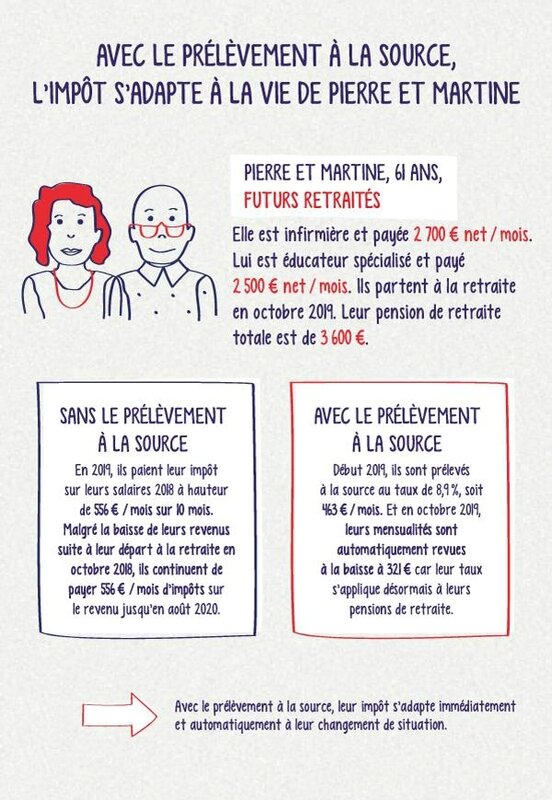

Plus généralement, ceux qui partent à la retraite autour du 31 décembre 2018 devraient être quand même les plus grands bénéficiaires de cette mesure, puisqu’ils auront une baisse effective et normale de revenus et qu’ils auront donc une baisse d’imposition immédiatement et pas en différé d’une année.

5. Intérêts ou pas des contribuables ?

Comme je l’ai dit, pour un salarié ordinaire qui ne reçoit que des salaires comme revenus, la situation ne va pas beaucoup changer, surtout s’il est déjà en paiement par mensualisation (sur dix mois), comme environ 60% des ménages. La seule différence sera que lorsqu’il changera de situation, sa situation fiscale changera immédiatement et pas avec une année de différence. Autrement dit, s’il perd son emploi, il n’aura pas à payer l’année suivante l’impôt calculé à partir de son salaire de l’année précédente mais seulement sur les indemnités éventuelles qu’il recevra.

L’intérêt va être peut-être chez les contribuables qui n’anticipaient pas le versement de l’impôt sur le revenu et donc, qui ne mettaient pas de côté l’argent nécessaire pour payer les trois tiers. Mais la mensualisation était déjà la solution et sans doute qu’après quelques déconvenues, ils l’avaient déjà adoptée.

L’inconvénient va être pour les contribuables à situation un peu plus compliquée, qui sont des indépendants, chefs d’entreprise ou qui reçoivent par exemple des revenus locatifs, ou d’autres situations (par exemple, qu’en sera-t-il pour les personnes payées en chèque emploi service ? il faudra que l’employeur particulier déclare avant le paiement du salaire). Vu l’épaisseur épouvantable du code général des impôts, il n’y a pas de doute que dès lors que le contribuable quitte les sentiers balisés du simple salarié ou du simple pensionné, sa situation pourra être très compliquée.

Certains économistes craignent par ailleurs une baisse de la consommation des ménages au premier trimestre de 2019, en considérant que le salaire réellement perçu sera moins élevé et donc, que les ménages seront plus attentifs aux dépenses. Sauf que dans la situation antérieure, que ce soit par mensualisation ou par épargne pour préparer les tiers, les ménages faisaient déjà attention. Normalement, ce bouleversement dans la manière de payer l’impôt sur le revenu se fait à montants constants. Le contribuable ne payera pas plus et pas moins avec le prélèvement à la source qu’avec la méthode précédente.

6. Conséquence sur les organismes bancaires

Parlons aussi en mouvements d’argent. Avant le prélèvement à la source, il pouvait n’y avoir que trois mouvements seulement dans l’année (le versement des trois tiers), éventuellement dix en cas de mensualisation. Avec le prélèvement à la source, il y aura au moins douze mouvements dans l’année, pour un célibataire, mais en couple, ce sera au moins vingt-quatre mouvements pour le foyer fiscal, éventuellement jusqu’à trente-six en cas, par exemple, de revenus complémentaires de type revenus locatifs.

D’un point de vue bancaire, la mise en place du prélèvement à la source va multiplier les opérations bancaires, parfois d’un facteur douze ! (sans compter des rappels de trop ou pas assez perçus). Cela peut donc créer des frais supplémentaires de gestion pour les organismes bancaires (en serveur, stockage, vérification, etc.).

7. Intérêts ou pas des organismes payeurs (appelés "collecteurs") ?

Les organismes qui versent des revenus aux contribuables sont principalement les employeurs, c’est-à-dire les entreprises et l’État, ainsi que les organismes sociaux (caisses de retraites, Pôle Emploi, etc.), éventuellement les banques pour des investissements financiers.

Pour tous ces organismes, cela crée évidemment des frais supplémentaires et ce sont eux qui seront les plus lésés par ce changement. D’une part, ils devront adapter leur système informatique pour verser la partie de l’impôt dans les rémunérations, cela va coûter en équipements et surtout en heures travaillées. D’autre part, cela place l’entreprise dans une situation sociale plus compliquée, puisque le salaire net net (net de charges sociales et net d’impôt sur le revenu) réellement versé au salarié va être plus faible qu’auparavant, ce qui peut laisser un sentiment de manque de reconnaissance plus grand et un sentiment de frustration de la part du salarié.

Si les grandes entreprises sont formatées pour "digérer" un tel changement, ce sera beaucoup plus difficile pour les petites et très petites entreprises qui n’ont pas forcément la compétence comptable pour mettre en place cette mesure. C’est sans doute dans ce secteur que les risques sont les plus importants.

Car il y a aussi une autre difficulté : que faire en cas de bug ? C’est un risque surtout pour l’État. Les millions d’employeurs seront-ils aussi performants que l’État à récupérer l’impôt ? Ce n’est pas évident.

Et aussi, que faire en cas d’employeurs voyous ? Il y a déjà eu des cas où certaines entreprises ne versaient pas les charges sociales de leurs employés (généralement, l’URSSAF cherche à recouvrir rapidement les impayés). Que se passera-t-il, en cas de non-paiement des impôts de ses salariés, sur la situation fiscale des ceux-ci ? (l’administration fiscale se retournera contre l’employeur).

Dans sa communication très étudiée, le Ministère des Finances insiste sur un avantage du prélèvement à la source pour les entreprises, la trésorerie. En effet, voici un avantage donné aux entreprises : « Les entreprises reverseront l’impôt à l’administration fiscale plusieurs jours après le versement du salaire, d’où un effet positif sur leur trésorerie, de huit jours, dix-huit jours ou jusqu’à trois mois selon la taille de l’entreprise. ».

8. Intérêt de l’État ?

Le prélèvement à la source permettra-t-il un meilleur recouvrement de l’impôt sur le revenu ? Non. Pourquoi ? Parce que le taux de recouvrement est déjà l’un des meilleurs du monde, environ 94%. Il est impossible aux salariés, par exemple, de frauder. Ou aux rentiers qui ont placé leur argent dans un organisme financier européen. Il suffit de regarder le préremplissage de la déclaration de revenus qui est très performant : l’administration fiscale connaît déjà pratiquement tous les revenus des contribuables. Seuls, les revenus versés par des particuliers (legs, dons, loyers, pensions alimentaires, etc.) ou par des organismes localisés à l’étranger lui sont inconnus.

Le prélèvement à la source peut donc se concevoir comme moyen de meilleur recouvrement pour un État qui a un très faible taux de recouvrement. Ce n’est pas le cas, heureusement, de la France.

Le prélèvement à la source permettra-t-il de dégager plus de personnel de l’administration fiscale pour faire des contrôles ? La réponse est oui et non.

En fait, tout est robotisé depuis longtemps, et l’obligation généralisée de déclarer ses revenus sur Internet depuis trois ans a automatisé de nombreuses tâches comme la saisie sur ordinateur. Quand on a fini de remplir sa déclaration en ligne, on reçoit immédiatement un avis d’imposition avec le montant total de l’impôt. Ce n’est certes qu’un avis provisoire, sous réserve de certains contrôles ou vérifications, mais globalement, il ne change pas ou peu de l’avis envoyé en août.

En clair, grâce à l’informatique, l’impôt se percevait déjà quasiment "tout seul". Le prélèvement à la source n’apportera donc pas beaucoup de gains de productivité supplémentaires.

En revanche, il y a un réel avantage en cas de volonté de faire évoluer la politique fiscale du pays. Par exemple, il sera plus simple de fondre l’impôt sur le revenu et la CSG avec le prélèvement à la source. Il sera plus simple aussi de supprimer toutes les niches fiscales et d’instituer une "flat tax" avec le prélèvement à la source dont c’est la philosophie première (c’est ce que suggérait l’industriel Serge Dassault). Il sera aussi plus simple d’élargir le nombre de contribuables payant l’impôt sur le revenu (aujourd’hui, seulement 42% des foyers fiscaux !) avec le prélèvement à la source.

9. Où va la famille ?

Le prélèvement à la source va dans le sens d’une évolution à mon avis inquiétante d’éclatement de la cellule familiale. La famille reste le lieu social de base pour construire et structurer les personnes, et si celle-ci peut être éclatée pour des raisons personnelles (séparations, recompositions, etc.), elle doit continuer à être encouragée par l’État qui doit aussi encourager la natalité (dont la baisse peut avoir des incidences économiques à long terme désastreuses).

Or, le prélèvement à la source permet à terme l’éclatement du foyer fiscal et peut aboutir à l’individualisation de l’obligation fiscale : on a vu à quel point le quotient familial avait été remis en cause lors du précédent quinquennat, ou encore, on a entendu la volonté de ne verser des allocations familiales que sur conditions de revenus et pas pour favoriser la natalité.

10. En définitive, le changement sera mineur

Comme on l’a vu, les principaux perdants du prélèvement à la source de l’impôt sur le revenu seront les entreprises qui joueront le rôle de percepteurs à la place de l’État. Les contribuables qui ont des situations compliquées auront aussi plus de difficulté à gérer leur situation fiscale sans sortir de leurs obligations.

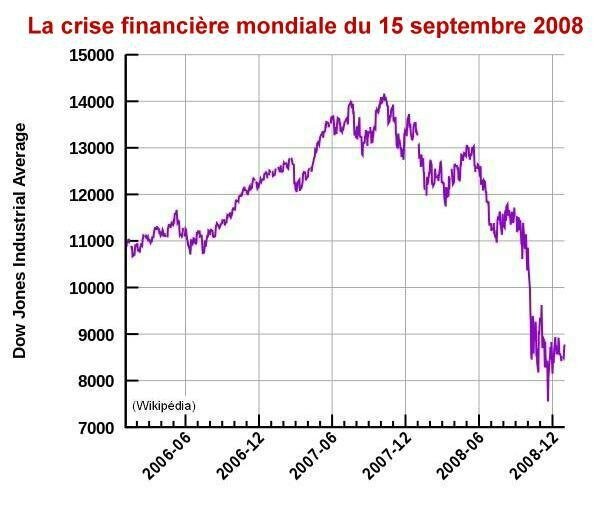

Le grand bénéficiaire, c’est évidemment l’État, pour deux raisons. D’une part, il s’est allégé de sa fonction de perception. D’autre part, il peut bénéficier d’une meilleure trésorerie (il n’est pas obligé d’attendre plusieurs mois pour recevoir l’impôt) et surtout, il peut bénéficier immédiatement des effets de la croissance, sans attendre un an. Les finances publiques seront donc impactées en temps réel par la situation économique. Évidemment, le raisonnement tient aussi en cas de crise économique et de récession. Mais, on ne va pas être pessimiste, n’est-ce pas ?

Aussi sur le blog.

Sylvain Rakotoarison (31 août 2018)

http://www.rakotoarison.eu

Pour aller plus loin :

Documentation de l’État sur la mise en place du prélèvement à la source (à télécharger).

Prélèvement à la source : qui va y perdre ?

Attention : déclarer ses revenus peut tuer !

Les contribuables, otages d’un congrès du parti socialiste.

Retenue à la source ?

La réforme fiscale de Jean-Marc Ayrault.

La "flat tax" à la française ?

http://rakotoarison.over-blog.com/article-sr-20180830-impot-prelevement-source.html

https://www.agoravox.fr/actualites/economie/article/prelevement-a-la-source-qui-va-y-205158

http://rakotoarison.canalblog.com/archives/2018/09/03/36669088.html